El pasado 10 de julio de 2021 se publicó en el BOE la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal. Esta ley tuvo entrada en vigor inmediata y tiene como objetivo combatir la evasión de impuestos o prácticas empresariales ilícitas. Lo dispuesto en ella se apoya en reorganizaciones de las Administraciones Públicas y en la modernización de la gestión empresarial. Esta ley se apoya en la Directiva (UE) 2016/1164 del Consejo, de 12 de julio, que tiene como mismo fin el evitar la elusión fiscal.

Para saber si esta ley antifraude puede afectar a un empresario o autónomo se intenta resumir el contenido del documento en esta entrada del blog. A la vez, se destacan los principales artículos de la ley que regulan la facturación electrónica y la contabilidad.

La nueva ley antifraude

El blog de la Asesoría Casaus no es un blog legal. Pero inevitablemente las referencias a un marco jurídico son imprescindibles para explicar ciertos temas, y para hacer entender al lector el contexto en el que se desarrollan las novedades aquí descritas.

La Directiva europea mencionada anteriormente se centra en los aspectos internacionales de los tributos y en las relaciones entre estados miembros de la Unión Europea. También marca las prioridades de imposición según país de salida o de entrada. Es decir, en qué momento se pagan impuestos durante una transacción comercial entre dos países de la Unión. En definitiva, trata de mejorar la transparencia internacional y limitar el abuso de los acuerdos de doble imposición.

Antecedentes y objetivos de la ley

Esta ley antifraude viene a complementar lo dispuesto en las leyes del IRPF, del Impuesto de Sociedades y del Impuesto sobre el Valor Añadido. Sobre todo para cambios de residencia fiscal entre dos países miembros de la UE o en el llamado “impuesto de salida”.

Con el objetivo de evitar la evasión fiscal, de reducir la deuda tributaria, de complementar las leyes actuales en materia de protección de datos y de modernizar la estructura de la Agencia Tributaria y otras organizaciones colaboradoras, la ley antifraude modifica sustancialmente un aspecto del día a día de las empresas: la facturación.

La obligación de facturar

Ya se publicó otra entrada del blog hace unas semanas donde se explica lo imprescindible acerca de las facturas. En esa entrada se define el concepto de factura y cuándo se está obligado a emitirlas.

El artículo destaca la necesidad de una buena gestión de la facturación y la representación de una imagen fiel de los negocios. Esa necesidad se apoya en los sistemas de gestión de la facturación. También se termina por poner dos ejemplos de programas informáticos que son de gran ayuda en esta labor.

Un software de gestión de facturas no tiene por qué ser necesariamente una herramienta de emisión de facturas electrónicas. Por ejemplo, se puede usar el software para contabilizar los movimientos de la empresa y para generar un documento en formato PDF. Luego se imprime y se envía físicamente al cliente. Eso no es una factura electrónica.

La facturación electrónica

Según el Real Decreto 1619/2012, de 30 de noviembre, sobre las obligaciones de facturación, se tiene que:

Una factura electrónica se expide y se recibe en formato electrónico. Cumpliendo con el reglamento y con la autorización expresa del receptor de la factura.

Las facturas electrónicas pueden estar en formato estructurado y no estructurado:

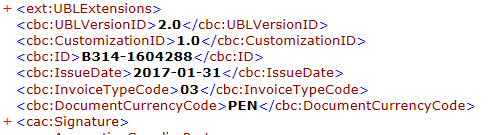

Las estructuradas son facturas creadas en un formato electrónico que contiene datos en forma de “árbol” y pueden leerse con la ayuda de determinados programas. No son “un papel”. No tienen forma física legible. Se mostrarían en una pantalla como una tabla, con filas y columnas, donde se lee el contenido de la factura.

Las no estructuradas son las comúnmente utilizadas y se muestran en PDF o como imagen. Son visualmente legibles y su tratamiento es similar al de cualquier documento en papel. En ambos casos las facturas deben incluir la información legal obligatoria.

Los sistemas de facturación electrónica

Un sistema es un conjunto ordenado de normas y procedimientos que regulan una o varias actividades. En este caso, un sistema de facturación será el que reúna las normas y procedimientos para emitir, recibir, almacenar y contabilizar las facturas de un autónomo o una empresa. Se tiende a pensar que “sistema” es sinónimo de “tecnología”, pero no es necesario tener un soporte tecnológico para gestionar la facturación.

Es conveniente recordar que los sistemas basados en la gestión física de la documentación, la contabilidad en libros y los cálculos manuales de las cuentas de una empresa siguen siendo válidos, aunque poco eficientes. La ley antifraude realiza un apunte claro a los sistemas informáticos de facturación, pero la gestión manual de la documentación sigue siendo la misma que hace siglos.

La tecnología como aceleradora de los procesos de gestión

No obstante la tecnología debe ser una aliada de los negocios en este contexto. Actual y tan cambiante, está tan sujeto a modificaciones de su marco jurídico constantemente. La tecnología es la suma de la técnica y las herramientas. En este caso, la tecnología sería la suma de los procedimientos de gestión de facturas clásicos y las herramientas informáticas disponibles.

Esa unión es la que hace posible la facturación electrónica, definida en el punto anterior, y los sistemas informáticos que las gestionan, definidos aquí. Son entornos visuales que permiten a los empresarios registrar clientes y proveedores, catálogos de servicios y productos, presentar presupuestos y controlar el almacén de sus negocios. Todo ello para poder contabilizar cada movimiento comercial y elaborar la documentación que justifica las transacciones económicas de la actividad de la empresa: las facturas. Uno de los sistemas de facturación más conocidos son los TPV o Terminales de Punto de Venta. Estos sistemas se observan en restaurantes, hoteles, gasolineras y muchos otros comercios.

Los terminales de punto de venta son sistemas integrados. Permiten registrar el inventario del negocio. También cobrar y pagar facturas, imprimir justificantes de las operaciones, analizar visualmente el rendimiento del negocio, registrar los pedidos y operar con dinero efectivo o tarjetas bancarias. Son sistemas muy versátiles y dependen de un ordenador, conexión a internet o redes móviles, además de requerir cierta formación para su uso.

El software de doble uso: perseguido por la ley

Esos sistemas de gestión de facturas descritos anteriormente pueden configurarse de manera que haya dos entornos disponibles para un mismo negocio. Es decir, materialmente es posible disponer de “dos usuarios” del mismo terminal, que facturan en diferentes cajas.

Deja la posibilidad de elegir qué facturas contabilizar y qué facturas eliminar al final de cada jornada. Es como si en el libro de ventas físico se pudiese eliminar un registro sin dejar huella. No se trata de errores contables en las facturas sino de eliminar intencionadamente un registro que debería permanecer en la contabilidad del negocio. Por eso se llama software de doble contabilidad o de doble uso. No es necesario explicar los riesgos que conlleva su uso ni el fraude potencial que se puede dar gracias a ellos.

La ley antifraude persigue activamente este tipo de contabilidades y desde su publicación hace mención clara a la prohibición de estas prácticas. La ley exige que la facturación de un negocio sea trazable y sin modificaciones. Eso también se dice en el Código de Comercio, pero ahora adaptándose a la tecnología actual.

¿Y cómo hay que hacerlo para cumplir con la ley?

La ley dice literalmente lo siguiente:

La obligación, por parte de los productores, comercializadores y usuarios, de que los sistemas y programas informáticos o electrónicos que soporten los procesos contables, de facturación o de gestión de quienes desarrollen actividades económicas, garanticen la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inalterabilidad de los registros, sin interpolaciones, omisiones o alteraciones de las que no quede la debida anotación en los sistemas mismos.

Ley 11/2021, de 9 de julio

Y además abre la posibilidad de elaborar normas específicas adicionales para controlar la implementación de estos sistemas informáticos:

Reglamentariamente se podrán establecer especificaciones técnicas que deban reunir dichos sistemas y programas, así como la obligación de que los mismos estén debidamente certificados y utilicen formatos estándar para su legibilidad.

Ley 11/2021, de 9 de julio

Software certificado por la Administración

El mercado de aplicaciones informáticas es muy amplio y se adapta con rapidez a los requisitos legales. Programas como Factusol o Facturaplus han añadido parches de actualización para cumplir con la ley. Esos parches se venden como solución, aunque bajo el punto de vista de la Asesoría Casaus, esos parches no garantizan al 100% que las facturas no sean modificadas tras su creación.

El portal de la factura electrónica del Gobierno “Factura-e” pone a disposición de las empresas un catálogo de software cumplir con la ley antifraude. El más asequible es el software oficial de factura-e, descargable aquí. Inicialmente se diseñó para intercambiar facturas con la Administración, pero tras los cambios en la ley antifraude se puede usar para cumplir con los requisitos.

Los programas informáticos locales, los de diseño propio, el clásico Excel de facturación o cualquier otro software queda invalidado por la ley antifraude para la gestión de facturas.

Ya no se puede seguir usando un editor de texto ni una hoja de cálculo. ¿O sí?

Cabe destacar que la generación de las facturas sigue siendo libre e independiente de la contabilización de las mismas. Es decir, se puede generar una factura como hasta ahora y luego contabilizarla en un sistema válido para Hacienda, que cumpla con la ley antifraude.

Según nuestra experiencia, cualquier sistema informático es susceptible de ser modificado con mayor o menor esfuerzo. Por lo que los requisitos de la ley antifraude no son tan sencillos de cumplir. Eso sí, salvo que se haga un Suministro Inmediato de la Información, de lo que se hablará en otra entrada del blog. Sería necesario separar la base de datos donde se almacenan las facturas del negocio que las crea, para garantizar que nada se modifica. Otra opción es trabajar con sistemas de gestión de facturas en la nube.

El papel lo aguanta todo

Una forma de cumplir con la ley es apuntarse de nuevo a la gestión manual de facturas. De esta forma se llevaría la contabilidad en los libros oficiales de una empresa o de un autónomo, entre los que se encuentran los siguientes:

- Libro de ventas e ingresos

- Libro de compras y gastos

- Libro de bienes de inversión

- Libro de provisiones de fondos y suplidos

El Código Mercantil ya indica cómo han de ser gestionados estos libros y la imposibilidad de que contengan tachaduras o borrones sin justificar. Las facturas registradas en ellos deben ser continuas y sin saltos en su numeración.

Las facturas no tienen por qué enviarse a Hacienda

Probablemente el lector esté pensando en que es necesario enviar a Hacienda cada factura tras generarlas. Esto no es necesario, salvo en el caso del Suministro Inmediato de Información. El trabajador por cuenta ajena o autónomo no presenta facturas ni libros por norma general, salvo que se requiera por parte de la Administración, o que voluntariamente opte por acogerse a algún sistema de tributación que lo exija.

¿Cuándo empieza la obligación de usar un software certificado?

Según lo dispuesto en la ley la entrada en vigor de las obligaciones fue a finales de 2021, con su publicación en el Boletín Oficial del Estado.

Las sanciones previstas por no cumplir con lo dispuesto en la ley pueden llegar hasta 150.000€, por lo que no se trata de algo trivial. Se trata de una infracción catalogable hasta grave y que puede ir ligada al número de asientos contables que se den en un ejercicio determinado.

Contar con un asesor fiscal

Una forma creativa y totalmente válida es usar al asesor o gestor contable como sistema de gestión de la facturación. A ojos de la Asesoría Casaus, si un profesional delega la llevanza de los libros contables en su gestor y éste a su vez, registra y entrega esos libros en tiempo y forma al cliente, el registro contable permanece inalterable y siempre se puede realizar la comprobación que sea necesaria. Factura emitida, factura enviada al gestor y contabilizada en los libros legales del empresario.